脱税犯罪について|刑の重さや時効

最近は、副業や資産運用で収入を得る方が増えています。

自分で納税額の計算をされている方であれば、税金はできるだけ安く済ませたいと思われるのではないでしょうか。

しかし、不正な手段で納税を免れると、罪に問われることもあります。

今回は「脱税」により問われる刑事責任に焦点を当てて、弁護士が解説します。

1.脱税とはどのような行為?

早速ですが、罪に問われる可能性がある「脱税」とはどのような行為なのでしょうか。

(1) 脱税の罪に問われる要件

脱税とは、偽りその他の不正行為によって税金の納付を免れることをいいます。

「偽りその他の不正行為」とは、税務署による適正な課税徴収を不能または著しく困難にする偽計その他の工作のことです。

売上などの収入を隠したり、架空の経費を計上したりして、所得の額を少なく見せる行為が典型例です。

そのような不正行為によって「本来納付すべき税金を納付しない(ほ脱犯)」「納付済みの税金の還付を受ける(受還付犯)」ことで脱税の罪が成立します。

脱税も節税も税負担を軽減するという目的は同じですが、「偽りその他の不正行為」があるかないかという点で大きく異なります。

節税とは、税法上認められる方法で税負担を軽減させる行為で、いわば税金を払い過ぎないための知識や手法ともいえます。必要経費の計上や控除の活用など、さまざまな節税の方法がネットなどで紹介されています。

しかし、節税が行き過ぎると「租税回避」として追徴課税される可能性があるので注意が必要です。租税回避とは、節税の目的のみで通常はありえないような取引により税金を免れる行為のことです。税務署から租税回避とみなされると、追徴課税されることになってしまいます。

脱税はもちろんのこと、租税回避も税務署が目を光らせているポイントです。

(2) 脱税の種類と罰則

主な税目の脱税の罪に関する罰則などは次の通りです。

| 類型 | 行為の内容 | 罰条 | 罰則 |

|---|---|---|---|

| ほ脱犯・受還付犯 | 偽りその他不正の行為により、 ・税金の納付を免れた ・税金の還付を受けた |

所得税法238条1項 法人税法159条1項 相続税法68条1項 消費税法64条1項 |

・10年以下の懲役 ・1000万円以下の罰金 のいずれかまたは両方 |

| 単純無申告ほ脱犯 | 法定の期限までに申告書を提出せず税金の納付を免れた | 所得税法238条3項 法人税法159条3項 相続税法68条3項 消費税法64条5項 |

・5年以下の懲役 ・500万円以下の罰金 のいずれかまたは両方 |

| (参考) 単純無申告犯 |

正当な理由なく法定の期限までに申告書を提出しなかった | 所得税法241条 法人税法160条 相続税法69条 消費税法66条 |

・1年以下の懲役 ・50万円以下の罰金 のいずれか |

なお、罰金の上限は脱税額と同額まで増額となる場合もあります。

つまり1億円の脱税をした場合は、罰金の上限も1億円となる可能性があるということです。

罰金は後に解説する追徴課税とは別に科せられるものなので、かなり厳しいペナルティとなります。

参考として記載した「単純無申告犯」とは、脱税の意図の有無にかかわらず適用されるものです。

平成23年税制改正により、「単純無申告ほ脱犯」の罰則が設けられ、脱税の意図をもった無申告犯は重く処罰されることになっています。

2.脱税が処罰されるまでの手続きの流れ

次に、脱税が発覚してから処罰されるまでの流れを解説します。

(1) 税務調査(国税通則法第7章の2)

脱税の多くは、税務署による税務調査により発覚します。

税務調査は税務署が課税処分を適正に行うための手続きであり、犯罪捜査とは性質が異なるものです。

しかし、税務署職員の質問に答弁しなかったり、虚偽の答弁をしたり、検査を拒んだりした場合は、「1年以下の懲役又は50万円以下の罰金」で処罰される可能性があります(国税通則法128条2号)。

税務調査は刑事訴追を予定した手続きではないため黙秘権は認められず、答弁や検査を間接的に強制されることになるのです。

次の犯則調査が行われない場合は、脱税の罪に問われることはありません。

(2) 犯則調査(国税通則法第11章)

脱税が悪質と判断された場合は、刑事訴追をするため証拠の収集を目的とする犯則調査が行われます。この調査の対象になると「犯則嫌疑者」という立場になります。

犯則調査は犯罪捜査に近い性質があることから、税務調査のように答弁や検査を間接的に強制されることはありません。

しかし、裁判官が発する令状による家宅捜索や証拠品の差押えなど、強制的な調査が可能になっています。

なお、この調査の段階で逮捕されることはありません。

(3) 検察官への告発

犯則調査の結果、脱税が証拠により明らかになった場合は、検察官に告発をします。

告発とは、刑事訴追を行う権限がある検察官に犯罪事実を申告し、その処罰を求める手続きです(刑事訴訟法239条)。

告発により脱税は刑事事件となり、捜査が開始されます。

(4) 検察官による捜査

捜査の開始により、立場は刑事事件の「被疑者」となり、逮捕、勾留される可能性が出てきます。

逮捕されるか否かは、「証拠隠滅のおそれ」と「逃亡のおそれ」という観点から判断されます。

脱税に関する事実関係を否認している、脱税額が巨額で厳しい刑が予想されるというような場合は、逮捕される可能性が高いといえるでしょう。

(5) 刑事裁判

捜査が完結すると、検察官は被疑者を起訴するか不起訴処分とするかの判断を行います。

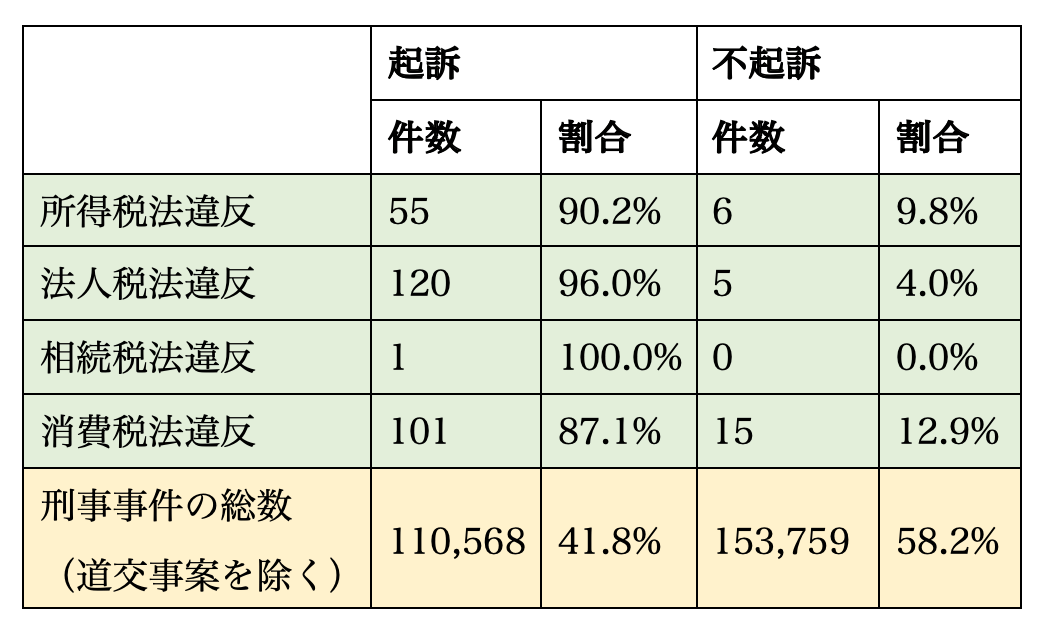

脱税事件はその他の刑事事件と比べると、起訴率が極めて高くなります。

検察庁の統計(2019年)から抜粋した租税犯の処分の状況は次のとおりです。

租税犯の件数(緑色)は脱税以外の事件も含まれますが、9割前後が起訴されていることがわかります。

脱税事件は、税務当局が悪質な事案を選別して犯則調査を行い、有罪とするだけの証拠が揃ったものを告発することから、起訴率や有罪率が極めて高くなるのが特徴です。

検察官に起訴されると、脱税事件のほとんどは法廷で審理される刑事裁判となります。

3.脱税に対する追徴課税などのペナルティ

脱税が発覚した場合、刑事責任が追及されるだけではなく、納付を免れた税金に加えて次のような加算税が追徴課税されます。

①過少申告加算税(10%~15%)

申告期限までに申告をしたが、税額を過少に申告した場合②無申告加算税(15%~20%)

正当な理由がないのに申告期限までに申告しなかった場合③重加算税(35%~40%)

収入や経費など税額計算の基礎となる事実関係を隠蔽、仮装するなどして無申告または過少申告した場合④不納付加算税(5%~10%)

源泉所得税を期限までに納付しなかった場合

犯則事件や刑事事件に発展するような脱税事案の場合は、③の重加算税が追徴課税される可能性が高くなります。

その場合、脱税金額によっては、さらに青色申告の承認が取り消される可能性もあり、特別控除などの恩恵が受けられなくなってしまいます。

4.脱税に時効はある?

税金は国の納税義務者に対する債権ということもできますが、期間の制限なくその行使が認められるわけではありません。

国側の権利として、「納付すべき税額を確定させる賦課権」「税額が確定した税金を収納する徴収権」がありますが、それぞれ期限や時効が定められています。

(1) 賦課権の期限

賦課権(ふかけん)の期限は申告期限から5年(贈与税は6年)です。

ただし、脱税など不正な行為により税金の納付を免れた場合は7年となります。

賦課権とは、税務署長が納税すべき額を最終的に決定する権利です。

通常は申告のとおり税額が決まりますが、計算間違いや租税回避、脱税が見つかると税務署長は正しい税額に更正して追徴課税することになります。

賦課権の期限とは、平たくいえば追徴課税される可能性がある期限ということもできます。

なお、賦課権の期限は除斥期間といわれるもので、時効のように更新や延長されることはなく、5年ないし7年が経過すれば必ず到来します。

(2) 徴収権の時効

徴収権の時効は納税の期限から5年間です。

徴収権とは、確定した税額を取り立てることができる権利です。

一般的な金銭の貸し借りによる請求権などと変わるところはなく、民法の消滅時効の規定が準用されます。

なお、時効は除斥期間とは異なり、税務署からの請求や一部の納税によって期限が延長されたり、新たな時効が進行したりする性質があります。

そのため、納税の期限から5年間経過したとしても必ず時効にかかるわけではないので注意が必要です。

もっとも、税務署は時効や期限にかからないように注意を払って徴税業務を行っており、時効により税金を免れることを期待するのは無理があるといえるでしょう。

5.脱税が刑事事件になった場合は弁護士に相談を

脱税が告発されて刑事事件になると、ほとんどのケースが刑事裁判となります。

脱税の事実を争う場合はもちろん、事実を認めている場合でも、早急に弁護士のサポートを受けることをお勧めします。

弁護士のサポートを受けるメリットは、逮捕を免れる可能性が上がる・逮捕された場合でも身柄拘束の長期化を防げる・脱税の再発防止策など有利な証拠を提出して有利な処分を獲得できる、という点にあります。

犯則調査や検察官の捜査が始まると着々と証拠が収集されますが、そのほとんどは納税義務者にとって不利なものです。

そうなった場合は、一刻も早く弁護士のサポートを受けて、できるだけ多く有利な事情を刑事裁判に反映させるのが賢明です。